年金の繰り下げ受給の際に、税金、健康保険料がどのように関係するのか、少しだけ理解できました。

Contents

1.はじめに

今から1年ほど前に、年金の繰り下げ受給に関するブログを書きました。そしていよいよ特別支給ではなく、正式な年金受給が開始される65歳を迎えることになりました。65歳の誕生日が近づくと、【日本年金機構】から年金受給開始の案内が届き、その中には「年金請求ハガキ」が入っていました。

「年金請求ハガキ」を出す前に、念のために専門家の意見が欲しかったので、以前お伺いした年金事務所に行きました。候補に挙げているいくつかの繰り下げパターンで受給額を試算してもらいましたが、自分で事前に「ねんきんネット」などで試算した結果と同じで、特に勘違いなどがないことが確認できました。

そして最後に担当者の方が、あとはご自分で住民税や健康保険料との兼ね合いもふまえてよく考えてください、といわれました。これらとの兼ね合いで、繰り下げを途中でキャンセルし、せっかく繰り下げて増額した受給額はリセットし、遡りで増額無しの年金を受け取る方もお見えになる、ともいわれました。

健康保険に関しては、昨年リタイアしたときに少し勉強しましたが、その保険料の算出ロジックまでは踏み込んでいません。住民税も同様で、どんなケースに陥ると、繰り下げのキャンセルに至るのかを、少しまじめに調べてみることにしました。

ということで、今回は年金の繰り下げ受給と、住民税、健康保険料、そして所得税との関係などについてお話ししたいと思います。

2.年金と住民税と健康保険料

まず年金受給額の前提を平均年金受給額に近い年額180万円(月額15万円)とおき、その金額を

(ケース1)繰り下げ無し

(ケース2)70歳まで繰り下げ

(ケース3)75歳まで繰り下げ

の3つのパターンで、年金受給額と、住民税、健康保険料との関係を試算してみました。住民税は、横浜市の「住民税額シミュレーション(令和5年度)」を用い、控除は基礎控除のみで試算、健康保険料は、「令和5年横浜市国民健康保険料の試算シート」を用い、世帯加入人数を65歳以上1人で試算しました。

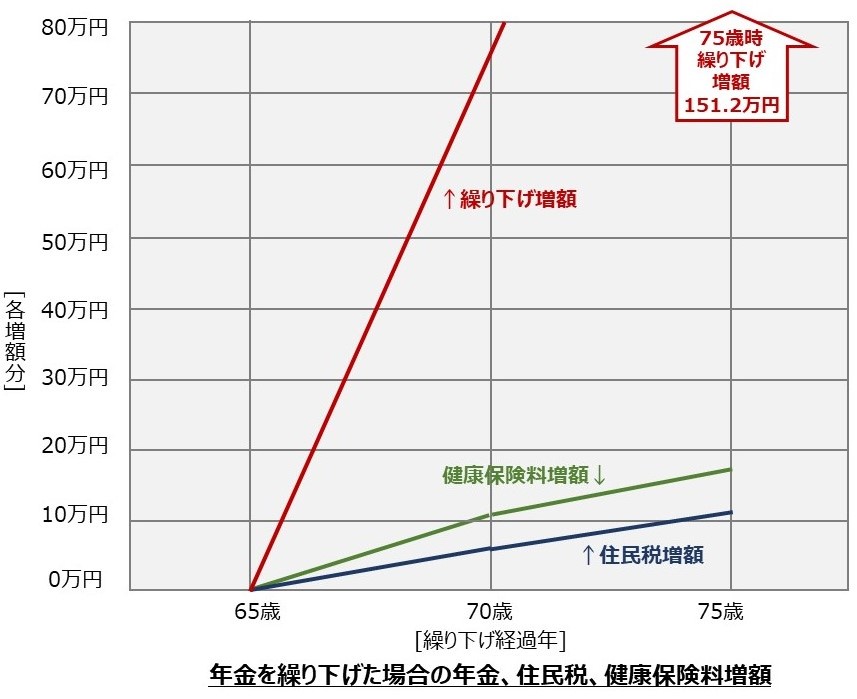

65歳を起点にした年金受給額、住民税、健康保険料の増額分を下表に示します。確かに、年金受給額が増えていくと、住民税も健康保険料も増えていきますが、どんなことがあっても逆ザヤ(逆転する)になることはなく、繰り下げのキャンセルに至ることはないのではと思いました。

どうやらおおまかな年齢ごとの比較では検討は不十分で、税金、健康保険料の段階的に変わる控除や税率まで掘り下げてみないと、詳しいことは分からないようです。ここからはハードルが一気に上がりますが、めげずに確認を進めることにしました。

3.年金と税金

3-1)2つの節目が

住民税だけではなく、所得税も含めて確認してみると、各々下記節目があることが分かりました。住民税は横浜市の令和5年データで、他の市町村では少し異なることがあることをご承知おきください。

(1)住民税:

公的年金控除(110万円)+基礎控除(43万円)で153万円以下は非課税、税率は所得割:10.025%(市民税:8%、県民税:2.025%)に加え、均等割:6,200円(市民税:4,400円、県民税:1,800円)。

(2)所得税:

公的年金控除(110万円)+基礎控除(48万円)で158万円以下は非課税、税率は課税対象金額(所得から各控除を引いた額)が195万円以下は5.105%、それを越えると金額に応じて段階的に増加。

両者とも150万円台に非課税の節目がありますが、所得税はさらに税率という、もうひとつの節目がありそうです。ということで、所得税の2つの節目で、どんなことが起こるのかを確認することにしました。

3-2)所得税の2つの節目

前述の通り、1つ目の節目は非課税枠の158万円になります。そして2つ目の節目は税率が上がる課税対象額195万円となります。さらに税率が上がる課税対象額330万円の節目については、理論上の年金最高受給額(438万円ほどになるようです)でも、年金所得のみであれば到達しないので、今回は対象外としました。

課税対象額が195万円になる年金受給額を算出しようとすると、課税対象額の計算式が、シンプルな年金受給額が330万円以下の場合の(年金受給額一110万円)から、年金受給額が330円万円以上410万円未満の場合の、少しややこしい(年金受給金額×75%ー27万5千円)になることが分かりました。したがって算数レベルではありますが、下記計算式から対象となる年金受給額を360.6万円と導き出しました。

課税対象額(195万円)になる年金受給金額:α万円

年金控除(α万円×0.75ー27.5万円)ー基礎控除(48万円)=課税対象額(195万円)

次に、この158万円と360.6万円の節目前後で、税引き後の収入がどう変わるのかを試算してみました。

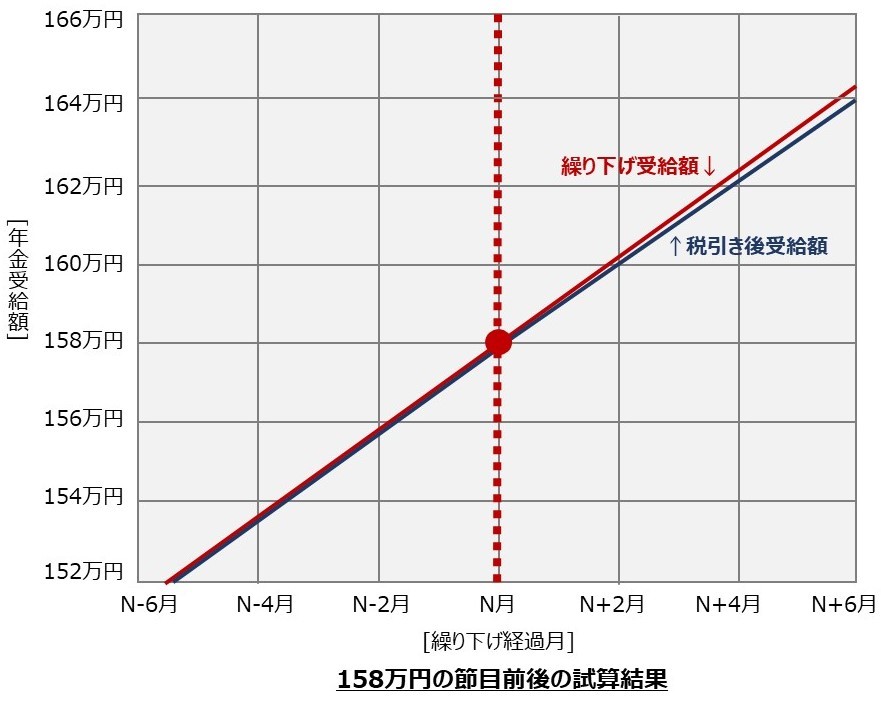

3-2)158万円の節目

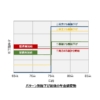

繰り下げを実施し、158万円に差し掛かった前後の試算結果を下図に示します。158万円を越えると課税対象となり、控除額の158万円を引いた金額に5.105%の税金がかかり始めます。その結果、158万円の年金受給額を越えると、税引き後の受給額は、年金受給額から少しづつ下に外れていきます。

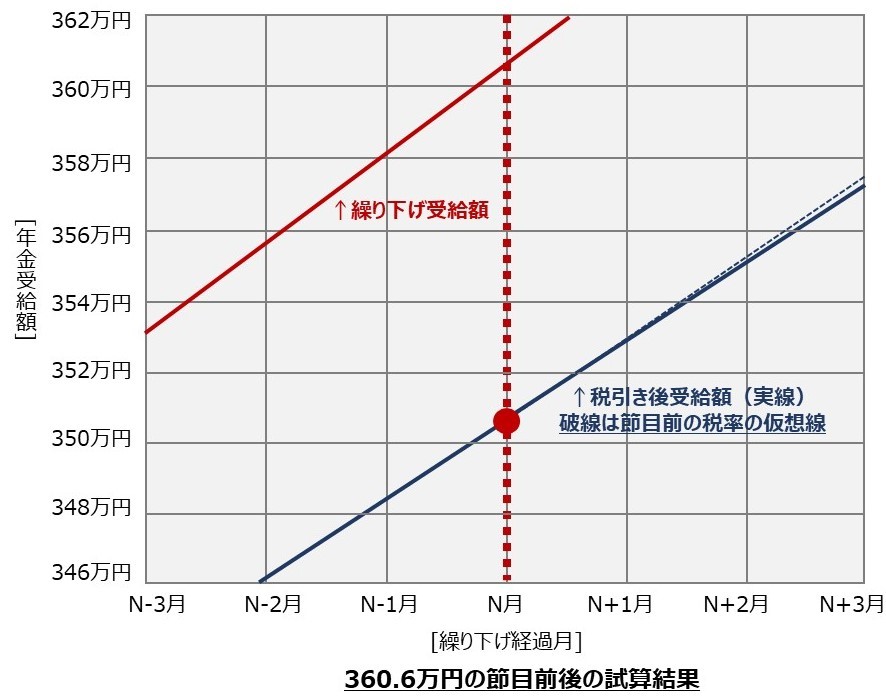

3-3)360.6万円の節目

3-3-1)税率が変わっても段差はできない

さらに繰り下げを実施し、360.6万円に差し掛かった前後の試算結果を下図に示します。360.6万円を越えると、税率が5.105%から10.21%に上がりますが、逆ザヤにならないための控除(ー97,500円)があるので、税引き後の受給額は、段差ができることはなく、その傾きが少し下にさがります。

3-3-2)確定申告で納税が発生

前述の通り360.6万円の節目のときには逆ザヤになることはありませんが、源泉徴収で課税対象額195万円すれすれの金額に5.105%の税率で徴収され、確定申告のときに別の所得分で10.21%の税率のゾーンに入ってしまった場合は、その差額となる10万円近い追徴金が課せられることになります。

4.年金と健康保険料

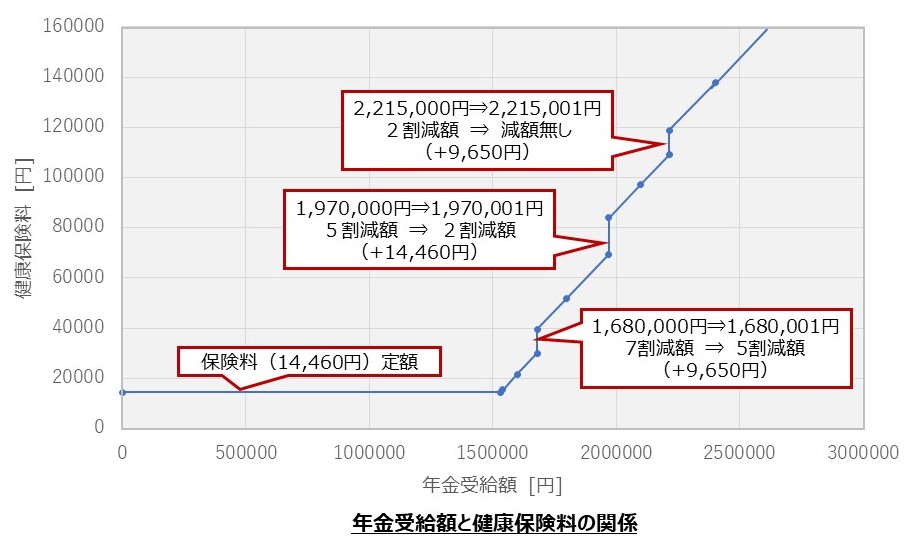

4-1)健康保険料には4つの節目が

健康保険料は、医療分、支援分、介護分の3つのパートからなり、各々が所得割額(基準所得に一定の料率をかけて割り出す)と、均等割額(定額)から保険料が算出されています。その中で均等割額には、所得に応じた減額が適用されており、7割減額、5割減額、2割減額という3つの節目があります。

これに加えて、年金受給額が153万円以下では、定額の最低保険料が適用になるので、計4つの節目があることが分かりました。次に、これら4つの節目での保険料の変化を確認してみます。

4-2)減額の節目で段差ができる

保険料の試算は、各パラメーターを正確に把握して計算式を組み立てようと試みましたが、横浜市のサイトをはじめ、いろいろと調べてみましたが、各々で使っている数値が微妙に異なり、不整合がいくつか出てしまったので、断念しました。ド素人の限界でした。

そしてなんと汗水たらし歯を食いしばって、前述の「令和5年横浜市国民健康保険料の試算シート」に節目付近の金額を入れて、現物合わせ的に試算した結果を下表に示します。

保険料の定額から料率による算出に切り替わる節目では、特に段差はできませんが、均等割額の減額の節目では、所得税のような控除での調整がないので、節目を1円超えるだけで、年額1万円~1万5千円程度の段差ができています。

5.検討結果のまとめ

5-1)節目での判断

以上の税金と健康保険料の検討の結果から分かったことは、

(1)所得税の2つ目の節目(360.6万円)で、場合によっては確定申告時に10万円近い追徴金を払うことになる。

(2)健康保険料の均等割額の減額の節目では、所得税のような控除での調整がないので、節目を1円超えるだけで、年額1万円~1万5千円程度上がる。

となります。

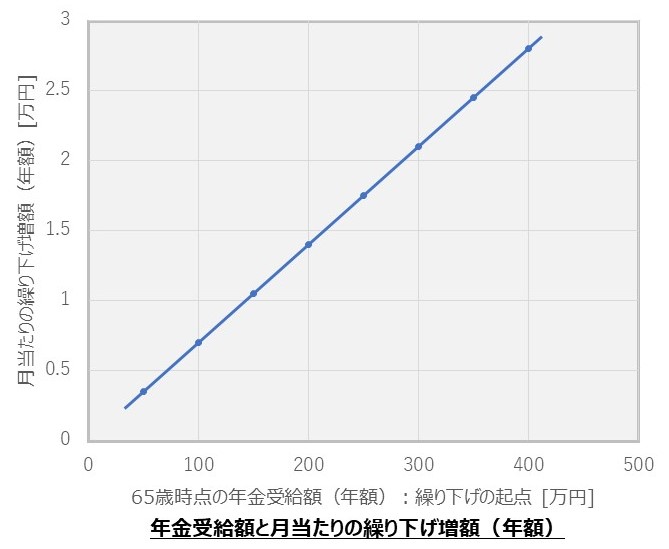

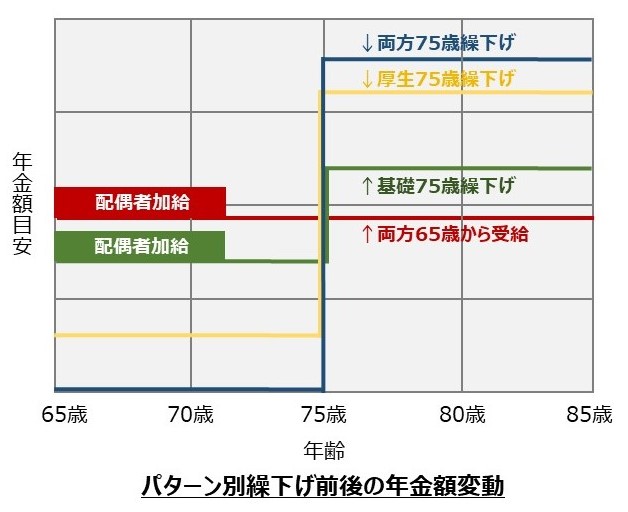

これらの金額は、下表の月当たりの繰り下げ時の増額分(年額)と比べ、そのまま繰り下げを継続すればまもなく解消できるのか、繰り下げの期間が残り少なく解消できないのか、を見定め、後者の場合は繰り下げを停止するという判断も必要のようです。

5-2)繰り下げのキャンセル

いろいろと検討してきましたが、年金事務所の方がおっしゃっていた住民税(今回は所得税も検討)と健康保険料との兼ね合いで、繰り下げを停止することはあっても、キャンセルするようなケースを導き出すことはできませんでした。

繰り下げをキャンセルする場合、可能となる遡りは5年までとなり、

(1)70歳より前でキャンセルする場合は、増額がリセットされ65歳当初の年金受給額

(2)70歳を過ぎてかキャンセルするる場合は、5年前に遡り、その時点までに増額された年金受給額

で受給を開始し、その年金受給額と同額×繰り下げ期間(最大5年)の金額がいただけます。

一時的に大金を受け取ることはできるものの、その後はせっかく繰り下げた5年分(70歳前は65歳からキャンセルまでの期間)の増額はリセットされるので、失うものも大きいです。

6.おわりに

以上が、年金の繰り下げ受給と、住民税、健康保険料、加えて所得税に関するお話です。最初のうちは、市が提供するシミュレーターや試算シートで簡単にできるのでは思いましたが、いつのまにやら税の世界にめり込んでしまいました(すいません、ド素人なのでちょっと勉強しただけで、こんな表現になってしまいます)。

税金は、納税者の所得に応じて細分化された控除や税率、納税者の事情を考慮した各種控除など、いろいろなパラメーターが絡み合っています。最近の確定申告は、電子化されパソコンで簡単にできますが、ずいぶん前に住宅ローン控除(住宅借入金等特別控除)を受けるために紙で申告したときに、各項目を手計算で導き出すという、とても面倒な作業を強いられました。

今回このブログを書くにあたりいろいろと勉強したので、当時マニュアルに従って何もわからずに計算したときのロジックが、ほんの少しだけ理解できたような気がします。ただ前述の通り、ド素人のにわか勉強の結果なので、もし誤りなどはあった場合は、ご指摘いただけけると幸いです。

そして最後に一言。今回は自己研鑽のいい機会を授かったと思っていますが、そもそもマイナンバーカードを普及させデジタル化を推進したいのであれば、年金、税金、保険がすべて紐づいた、総合的な試算が、私のような年寄りにでも簡単にできるようにしてほしいと思います。

おまけ(「年金請求ハガキ」を出す前の注意点)

【日本年金機構】から年金請求の案内が届いてから、「年金請求ハガキ」の提出期限までは、残り2週間ほどしかなく、けっこうタイトな日程になっています。

私の場合、案内が届いてから年金事務所の予約を取ったので、年金事務所にお伺いしたのは提出期限の数日前でした。

時間が無いので「年金請求ハガキ」を年金事務所で提出できないか、とお聞きしたら、ご自分でポストに投函してください、といわれました。その際に、62円切手を貼るのを忘れないでください、といわれ、ハッとしました。

ダイレクトメールなどに入っている返信用ハガキは、だいたいが着払いになっているので、これは意外な盲点でした。もちろん年金請求の注意書きにはそんなことは書いてなくて、ハガキの左上に、62円切手を貼ってください、と小さく書いてありました。

<昔を懐かしみながら、ぜひ読んでみてください。(我が愛車ケンメリ関連のブログのメニュー入口)>

我が愛車ケンメリ(4代目スカイライン)との様々なエピソードや、懐かしい昭和の名車たちをご紹介していますので、お酒を呑みながら、ぜひ読んでみてください。

ディスカッション

コメント一覧

まだ、コメントがありません